מי שמאמין שהשווקים יסדרו לו עתיד כלכלי טוב יותר חי באשליה. ראיון מפוכח עם גורו ההשקעות רוב ארנוט, המנהל 120 מיליארד דולר לפי מודל שנותן מענה לשילוש הקטלני: חוב, גירעון ודמוגרפיה

רוב ארנוט הוא אדם שאוהב להסתכל למציאות בעיניים. הוא אוהב במיוחד להישיר מבט אל המציאות כשהוא יכול לתרגם אותה לנתונים מספריים, ואז להזין אותם למודלים הממוחשבים שלו. על בסיס אותם מודלים, חברת ניהול ההשקעות שאותה ייסד מנהלת סכום ענק של 120 מיליארד דולר, מחציתו עבור קרנות של ענקית ניהול הקרנות פימקו. היום, מה שמשתקף דרך עיניו, היא מציאות כלכלית שחורה למדי: “בטווח הארוך, אנחנו עומדים בפני רוח נגדית אימתנית, שתכביד על הצמיחה בתוצר ובשוקי ההון ב־20–10 השנים הקרובות”.

ארנוט, שהמדדים החדשניים שאותם פיתח הקנו לו מעמד של גורו השקעות בארה”ב, חושב שהמציאות הזאת נוגעת לכל אחד ואחד מאיתנו, ולא רק למקצועני התחום. המשמעות של הניתוח שלו היא שאנחנו, ציבור החוסכים, לא יכולים לבנות על עתיד כלכלי טוב יותר, ולא יכולים לבנות על כך שהחסכונות שלנו יצברו ריבית נאה ויתפחו לכרית ביטחון שתרפד גם את שנות הפרישה שלנו. “אתה לא יכול לחסוך לעתיד בלי לשים כסף בצד”, הוא אומר בראיון בלעדי ל”כלכליסט”, “ואתה לא יכול לשים כסף בצד בלי לקצץ את ההוצאות שלך. ועדיין, יש מיליוני אנשים בארה”ב שדבקים באשליה שהשווקים יחלצו אותם. השווקים לא יעשו את זה”.

|

|||

הוריקן 3D

ארנוט (58), שעוסק בתחום ניהול ההשקעות זה 30 שנה, עומד כיום בראש ריסרץ’ אפילייטס (Research Affilliates), חברת ניהול ההשקעות שאותה ייסד לפני עשור. החברה עוסקת בעיקר בפיתוח מוצרים מבוססי מדדי השקעה שאותם היא משווקת באמצעות שותפיה, ועם לקוחותיו נמנים סיטי, ראסל ו־FTSE. ארנוט עצמו פרסם עשרות מאמרים בעיתונים מקצועיים, בהם גם מחקרים זוכי פרסים, ומשמש גם פרשן מבוקש, בין היתר, ב”פורבס”, בלומברג, CNN ו”הניו יורק טיימס”. את ההון שאותו צבר במהלך הקריירה הוא מוציא, בין היתר, על איסוף אופנועי מירוץ וינטאג’, וגרפיטי של בנקסי.

|

|||

| גורו ההשקעות רוב ארנוט | צילום: בלומברג | ||

לריסרץ’, מספר ארנוט, יש שני סוגים עיקריים של מוצרי השקעה: הראשון נשען על המדדים שאותם פיתח. “המדדים הקלאסיים מעניקים משקל לשווי שוק”, הוא מסביר. “ככל שמניה או איגרת חוב יקרה יותר, כך יש לה יותר משקל במדד. וזה פשוט לא הגיוני בתור אסטרטגיה. כשיטה למדידת השוק זו הדרך הנכונה, אבל כהשקעה זה לא הגיוני להשקיע יותר כסף בחברה רק בגלל שהיא יקרה”. במקום זאת, המדדים שפיתח מנסים לחשב את “החותם הכלכלי” של החברות השונות בשוק, בין היתר לפי גודלן, ובשקלול נתונים כמו היקף מכירות, רווחים ודיבידנדים.

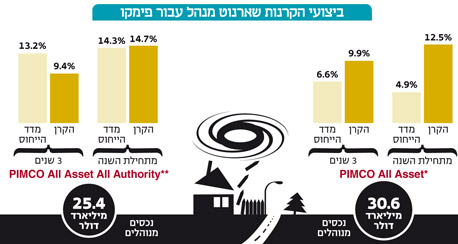

קו המוצרים השני נשען על “הקצאת משאבים טקטית־גלובלית”, שיטה שבה ארנוט מנהל שתי קרנות נאמנות בהיקף של 60 מיליארד דולר עבור פימקו, שכנתו בניופורט ביץ’, קליפורניה. הקרנות האלה, מסביר ארנוט, מנסות למצוא תמחור חסר בשווקים השונים, ומתבססות על “מחקר עומק של איך מאקרו־כלכלה עובדת, כיצד חוב וגירעונות משתלבים עם צמיחה כלכלית ואיך הדמוגרפיה משפיעה על הצמיחה והשווקים”.

|

|||

אלה האחרונים הם גם התחומים שבהם הוא בוחר למקד את דבריו, שכן ארנוט סבור כי כיום השילוש של חוב, גירעון ודמוגרפיה עתיד להכות בכלכלה ובשווקים, ולהותיר אחריו הרס. הניסיון שלו לטבוע שם קליט לשילוב הזה הוא “הוריקן 3D” – קיצור של חוב (Debt), גירעון (Deficit) ודמוגרפיה (Demography). ההוריקן הזה, הוא מזהיר, עתיד להכות בעולם המערבי בשנים הקרובות.

אולם, עוד לפני כן, גירסה אלימה במיוחד של ההוריקן הזה עתידה להכות ביפן המזדקנת. “עבור יפן, זה טורנדו 3D. הכלכלה והחברה היפנית ניצבות בפני סכנה חסרת שיעור ב־20 השנים הקרובות. יהיה מאוד מעניין לבחון מה קורה שם וללמוד ממנה לפני שאנחנו חוזרים על טעויות של אחרים”.

הרכיב הראשון בתחזית המדאיגה של ארנוט הוא הגירעון בתקציב. “הגירעונות גדולים בהרבה משהם נראים במבט ראשון”, הוא מזהיר. “בארה”ב, למשל, הגירעון בתקציב עמד על מעט יותר מטריליון דולר בשנה החולפת. אבל לפי כללי החשבונאות המקובלים, היה צריך לכלול בגירעון גם את העלייה בתשלומי ההעברה, כמו ביטוח לאומי וקצבאות הבריאות, ואת המלחמה באפגניסטן, שמנוהלת מחוץ לספרי החשבונות. בנוסף, צריך לכלול גם גופים כמו ענקיות המשכנתאות פאני מיי ופרדי מק, שנהנים מערבות של משלם המסים האמריקאי. כך שלפי כללי החשבונאות המקובלים, הגירעון שלנו בשנה החולפת היה צריך לעמוד על 7 טריליון דולר, וזה בכלכלה שגודלה הכולל הוא בערך 15–16 טריליון דולר. במילים אחרות, הגירעון שלנו בפועל – תחת כללי החשבונאות המקובלים – מתקרב ל־50%. זה מספר מגוחך”.

כאן עובר ארנוט לרכיב השני בהוריקן שלו. “אם הגירעון גדול ממה שהוא נראה, אז גם החוב צריך להיות גדול יותר, וזה אכן המצב. החוב הלאומי האמריקאי עבר בפברואר את סף ה־100% מהתוצר, אבל אם היינו מאמצים את כללי החשבונאות המקובלים וסופרים גם את חובות הגופים הממשלתיים למחצה ואת תשלומי ההעברה, זה מעלה את החוב הכולל מ־100% ל־%600 מהתוצר. אותה דינמיקה קיימת גם במערב אירופה. אני לא מכיר את ישראל מקרוב, אבל להערכתי, גם אצלכם המצב דומה”.

למספרים האלה יש השלכות. “אם אתה חייב פי שישה מההכנסה הלאומית השנתית או מהתוצר השנתי שלך, המסקנה היא שאתה לא יכול לכבד את ההתחייבויות האלה. האם זה אומר שאנחנו הולכים לחדלות פירעון על החוב הלאומי שלנו? לא. זה אומר שאנחנו הולכים לחדלות פירעון על ההתחייבויות שאינן חוזיות, כלומר, על תשלומי ההעברה”.

אבל לפני שאנחנו מתעכבים עוד על המכה שהחובות והגירעון הולכים להנחית על קצבאות הזקנה ועל ביטוח הבריאות שלנו, ארנוט מפרט את הרכיב הנוסף שהופך את המצב לנפיץ במיוחד. “כל זה מתנגש חזיתית עם הדמוגרפיה”, הוא מסביר. “והדמוגרפיה היא כוח שמשפיע על המאקרו־כלכלה באופן משמעותי הרבה יותר משאנשים מבינים”.

הקשר בין הדמוגרפיה לצמיחה בתוצר ולשוקי ההון עמד במרכזו של מאמר אקדמי מכה הדים שאותו פרסם ארנוט בתחילת 2012. “מצאנו תוצאות בעלות מובהקות סטטיסטית חזקה מאוד”, הוא מספר. “בדקנו את השפעת הדמוגרפיה ב־26 מדינות לאורך 60 שנה, ואחד הממצאים המעניינים הוא שהצמיחה בתוצר קשורה לעובדים צעירים יחסית. לעומתם, עובדים מבוגרים בשנות ה־40 וה־50 שלהם לא תורמים הרבה לצמיחת התוצר. זה לא אומר שהם לא יצרנים, כמובן. אבל זה כן אומר שהצמיחה בתוצר מגיעה מצעירים”.

איך הדינמיקה הזאת עובדת?

“התפוקה שלי כיום, בגיל 58, לא שונה מהתפוקה שלי בגיל 48. יש לי תרומה משמעותית לתוצר, אבל יש לי אפס תרומה לצמיחה. לעומת זאת, כאשר הייתי בן 28, התרומה שלי לתוצר היתה גבוהה משמעותית מזו שהיתה לי כשהייתי בן 18, ולכן בשנות ה־20 שלי התרומה שלי לצמיחה היתה גבוהה. זה כמו לטפס על גבעה – כשאתה מגיע לפסגת התוצר שלך, שיעור השינוי הוא אפס, ואז התוצר שלך מתחיל להשתנות שלילית ככל שאתה יורד במדרון מהצד השני, הרבה לפני שאתה הופך ללא יצרני. יכולה להיות לך תפוקה מאוד גבוהה גם כשהתפוקה שלך נמצאת במגמת ירידה, כך שהמחקר שלנו מעלה שצמיחה בתוצר קשורה לאנשים בשנות ה־20 וה־30 שלהם. וזה חשוב, מאחר שבכל רחבי העולם המפותח אוכלוסיית המבוגרים מזנקת ואוכלוסיית הצעירים מתכווצת. זה אומר צמיחה אטית יותר בפריון, ולכן צמיחה איטית יותר בתוצר.

“יפן, אגב, עומדת לחצות סף שני, שבו אוכלוסיית הזקנים היא המגזר שצומח הכי מהר, ואילו אוכלוסיית העובדים הצעירים נמצאת במגמת התכווצות. ולכן עבור יפן הצפי הוא לצמיחה אטית יותר באופן דרמטי. זה שינוי מאוד חשוב כי הרי הצמיחה בתוצר מורכבת מהצמיחה בפריון בשילוב עם הצמיחה בכוח העבודה. כיום ביפן ובחלקים מאירופה המערבית כוח העבודה מתכווץ. כלומר, יש יותר אנשים שפורשים מאשר אנשים שנכנסים למעגל העבודה, ואם הפריון נופל, וכוח העבודה נופל – אתה מקבל מכה כפולה והתוצר מתחיל לרדת”.

ארנוט סבור שהמגמות שעליהן הוא מדבר לא מקבלות מספיק תשומת לב ובוודאי שלא בקרב קובעי המדיניות. “פוליטיקאים בארה”ב עדיין מדברים על הרעיון של לחזור לצמיחה ריאלית של 3% בשנה, אבל המספר הסביר יותר ב־20 השנים הקרובות הוא 1%. קרוב לוודאי שההתאוששות שרשמנו מאז 2009 היא ההגדרה החדשה של תקופת גאות. התחושה בתקופה הזו היתה של צמיחה אנמית, אבל זו היתה צמיחה של 2%, והיא עומדת מעל הנורמה שאנחנו צופים בשנים הקרובות.

“ב־20–10 השנים הקרובות”, מסכם ארנוט את התחזית שלו, “הצמיחה תהיה נמוכה מהותית מזו שאנו רגילים לה, ואין שום דבר רע בזה. אם התמ”ג גבוה ועדיין צומח, אנשים יכולים לשגשג. אפשר לראות את זה כיום ביפן. אבל אנשים דורשים מהמנהיגים הפוליטיים שלהם לייצר צמיחה, כשבלתי אפשרי לייצר אותה. וכך נוצרים התנאים לתסיסה פוליטית, והכוחות הגדולים האלה הם פחות או יותר בלתי ניתנים לעצירה. זה הולך לקרות, והשאלה היחידה היא איך וכמה מהר החברה שלנו תגיב”.

“86% מהלקוחות של סיטי טועים”

לפני שאנחנו שבים למגמות ארוכות הטווח ולאופן שבו ניתן להסתגל אליהן, כדאי להתעכב ולהביט על התחזיות של ארנוט לשנה הקרובה. כמו אחרים, גם הוא חושש ממשבר החובות הממשלתיים באירופה, ומהצוק הפיסקאלי בארה”ב – הקפיצה במסים והקיצוץ בהוצאות שיופעלו אוטומטית אם לא תושג הסכמה בין המחוקקים בגבעת הקפיטול עד סוף השנה. אבל גם בתוך הפסימיות הכללית בשוק, ארנוט פסימי יותר.

“באמריקה אנחנו צריכים להתמודד עד סוף השנה הנוכחית גם עם העלאת תקרת החוב וגם עם הצוק הפיסקאלי, ואם לא נעשה זאת, צפוי לנו מיתון קשה למדי בשנה הבאה, כשצריך לזכור שהפוליטיקה סביב שני הנושאים היא טעונה. בסקר שערך סיטי בקרב הלקוחות הגלובליים שלו באוגוסט, 86% חשבו שהצוק הפיסקאלי לא הולך להיות נושא חושב. אני חושב ש־%86 מהלקוחות של סיטי טועים”.

אני חייב להודות שלמתבונן מבחוץ כל העסק נראה כמו הצגה פוליטית אמריקאית.

“זו אכן הצגה פוליטית. ועדיין, יש לנו שני חזונות שונים באופן רדיקלי לגבי הכיוון שבו ארה”ב צריכה ללכת. אני חושב שאף אחד מהצדדים לא יוותר, ולכן אני חושב שאנחנו ניפול מהצוק הפיסקאלי. לא לגמרי אמנם – יהיו אזורים של הסכמה, כמו לדוגמה הסכמות על שימור רמות המס של מעמד הביניים – אבל זה רק קצה הקרחון. שאר הרכיבים של הצוק הפיסקאלי יתממשו, והם יביאו למיתון”.

“באירופה, לעומת זאת”, עובר ארנוט לצדו השני של האוקיינוס האטלנטי. “יש לך בעיה מאוד פשוטה, שמסווה את עצמה כבעיה מורכבת ומלאת ניואנסים. אתה לא יכול להמשיך ולבזבז כסף שאין לך עד אין קץ. זה פשוט בלתי אפשרי. בסופו של עניין, הדברים יגיעו לכדי חדלות פירעון, ולא רק של יוון, ספרד או פורטוגל. זה יגיע גם לצרפת ולאיטליה – אנשים מדברים על איטליה בתור המדינה הגדולה שאירופה לא יכולה להרשות לה ליפול. ומה לגבי צרפת? השם ישמור.

“אלה הרוחות הנגדיות שניצבות בפנינו, והן מובילות אותנו לעמדת השקעה הגנתית יחסית. השווקים ברחבי העולם מתומחרים באופן די מלא והמחירים מניחים תשואות עתידיות די נדיבות. השווקים לא מתמחרים את גודל האתגרים שניצבים בפנינו”.

נקמת הדור הצעיר

יש מי שמסתכל על הכלכלה והאתגרים שהיא מספקת, ורואה תמונה אחרת מזו שאותה רואה ארנוט. הכלכלנים הניאו־קיינסיאנים, שנציגם הבולט הוא חתן פרס נובל פול קרוגמן, טוענים כי הבעיה העיקרית המקשה על היציאה מהמשבר היא דווקא בעיית ביקושים, שאותה ניתן בהחלט לפתור על ידי הוצאה ממשלתית וסיוע למשקי הבית. ארנוט, שעמדותיו מציבות אותו בצד השני של המפה, אינו מקבל את הניתוח הזה, ומבקר באופן חריף את קרוגמן, שאותו הוא מכנה “היפר־קיינסיאני שגרם לנזק אדיר”.

|

|||

| קרוגמן. “גורם לנזק אדיר” | צילום: רויטרס | ||

“אפילו קיינס היה מתנגד לניאו־קיינסיאנים”, אומר ארנוט. “קיינס חשב שצריך לחסוך בזמנים הטובים, להשתמש בחסכונות האלה ככרית שתאפשר לך להוציא יותר בזמנים הקשים, ואם צריך – ללווות ולהוציא יותר בזמנים הממש קשים. אבל הניאו־קיינסיאנים תומכים בדפוס של גירעון קבוע. וזה בדיוק כמו משפחה שמצפה שההכנסות שלה יעלו בשנים הקרובות, לווה כסף שאין לה ומוציאה אותו, ואז העלייה בהכנסה לא מתרחשת – והלך עליהם. כמו שמשפחה לא יכולה ללוות כסף שאין לה לאורך שנים, כך גם אומה לא יכולה. אם מסתכלים מנקודת המבט של כלכלת המשפחה, האיוולת של ההתנהגות הנוכחית של הממשלות במערב ברורה מאליה”.

בוא נעבור לדבר על השלכות הניתוח שלך. איך מתמודדים עם הדמוגרפיה, החובות והגירעון?

“כיום אנחנו מוציאים, ומתחייבים להוציא בעתיד, הרבה יותר משאנחנו יכולים לקוות לשלם אי פעם. וכמובן, מהלך העניינים הזה יוביל לקיצוץ אגרסיבי של תשלומי ההעברה בשנים הקרובות. כחברה, אנחנו לא יכולים לעמוד בהבטחות האלה, ולכן בפועל הן הולכות להיות רק צל חיוור של מה שאנשים מצפים לו. וכל זה הולך לקרות בשנים הקרובות, לפני שבני דור הבייבי בום יסיימו לפרוש. כך שהשנים הקרובות הולכות להיות מאתגרות ביותר, מבחינה כלכלית ופוליטית, בארה”ב וברחבי כל העולם המפותח”.

איך זה יקרה?

“אנחנו לווינו כסף, ונתנו התחייבויות עתידיות על גב הילדים והנכדים שלנו. והכל בלי להתייעץ איתם, ובלי לממן את ההתחייבויות האלה מראש. ולכן, ההתחייבויות הללו יבוטלו כשהילדים והנכדים שלנו ימנו יותר מאיתנו בקלפי. וזה לא מאוד רחוק מעכשיו. אנשים בדור שלי הם די שאננים. חלקם חושבים שמאחר שיש כל כך הרבה מאיתנו, תמיד נוכל לנצח בקלפי. אבל האמת הפשוטה היא שהדור שלי (הבייבי בומרז) ודור ההורים שלי היו חצי מהאוכלוסייה בגיל ההצבעה בשנת 2008. אבל ב־2020 אנחנו כבר נהיה רק שליש מהאוכלוסייה בגיל ההצבעה. ואז הדור הצעיר יצביע לבטל הבטחות שאנחנו נתנו לעצמנו, ושקושרות אותם בהתחייבויות שאף אחד לא התייעץ איתם לגביהן”.

הבנו מה יקרה לקצבאות הביטוח הלאומי וביטוח הבריאות של דור הבייבי בום. מה לגבי החסכונות שלהם?

“הקבוצה הנרחבת של הבייבי בומרז שמנסים לחסוך לקראת פרישה חייבת להשלים עם תשואות נמוכות יותר, וזה לא קורה כרגע. בני דור הבייבי בום מקווים שהשווקים פשוט יחלצו אותם מהעובדה שהם חסכו מעט מדי בשנים עברו.

“אבל המציאות היא שדור הבייבי בום, וגם הדורות הבאים, יצטרכו לעבוד מעט יותר מהורינו וסבינו. זה בסדר – כי אנחנו גם חיים יותר. בנוסף הם ייאלצו גם להוציא קצת יותר בזהירות, לחסוך יותר אגרסיבית, ולפרוש קצת פחות עשירים משהיינו רוצים. וזה לחלוטין נסבל ומקובל אם אתה מסתכל קדימה במבט צלול ועם ראש פתוח. אבל יותר מדי מבני דור הבייבי בום דוחים את זה כלאחר יד: ‘אני רוצה להמשיך להוציא, אני לא רוצה לחסוך, אני רוצה שהשווקים יחלצו אותי, ואני מצפה לתשואות גבוהות’. זה לא הולך לקרות”.

צריך להודות שלאורך שנים, קהילת ההשקעות עודדה אנשים לחשוב שהכסף יעבוד עבורם.

“אני חושב שאנשים הסיקו מסקנות מהניסיון של שנות השמונים והתשעים, ובאופן רחב יותר, מהניסיון של המחצית השנייה של המאה ה־20. זה נושא שמרתק לבחון אותו לאורך תקופות ארוכות יותר בהיסטוריה. אפשר להסתכל, למשל, על השווקים בארה”ב במאות ה־19 וה־20, כלומר – 200 שנה של נתונים. אנחנו מוצאים אמנם תשואה עודפת למניות על פני האג”ח, אך למעשה 80% מהתשואה העודפת של המניות הושגו ב־50 השנים שבין 1949 ל־1999. בשאר התקופות התשואות על מניות ועל אג”ח היו זהות”.

אז מה קרה בתקופה הזאת?

“מה שהיה מיוחד ב־50 השנים האלו הוא שתשואת הדיבידנדים בשוק המניות השתנתה מ־7% ל־1%, בגלל שהערך שמיוחס לצמיחת הרווחים (בתמחור המניה – א”פ) הוכפל פי שבעה, והעלייה הזאת יצרה אשליה שהתשואה על מניות הרבה יותר גדולה. אנשים חשבו, ‘אם אני משקיע במניות, אני זכאי לתשואות דו־ספרתיות’. למה? כי היו לנו תשואות דו־ספרתיות למשך תקופה מאוד ארוכה. אבל התשואות האלה נוצרו כתוצאה מהתרחבות במכפילי הרווח – לא כתוצאה מצמיחה כלכלית, מעלייה בהכנסות או בדיבידנדים, אלא כתוצאה מעלייה במכפילים. זה יצר את האשליה שאנחנו יכולים פשוט לתת לשוק לחסוך עבורנו”.

ובכל זאת, נכון לעכשיו, השווקים נתמכים על ידי מדיניות ההקלה הכמותית של הבנקים המרכזיים.

“ההקלה הכמותית עובדת עד שהיא לא עובדת. כל אחת מההקלות הכמותיות שהיו לנו הובילו לבועת נכסים, כלומר לעלייה בתשואות מהשקעה בנכסים מסוכנים – לעלייה במחירי המניות, הסחורות והאג”ח בעלות התשואה הגבוהה (high yield) – אבל כשההקלה הכמותית נעצרה, השווקים נפלו במהירות חזרה. עכשיו הגענו למצב שבו יש לנו הקלה כמותית מתמדת, ומשהו מעניין קורה – כל אחת מבועות הנכסים האלה, כל אחד מהזינוקים בשווקים היה קטן מהקודם לו. אנחנו מגיעים לנקודה שבה התשואה מההקלה הכמותית הולכת ונעלמת”.

“הסתכלו למציאות בעיניים”

אם נסכם את המסר שלך למשקיעים, הרי שהתמונה שאתה משרטט לא כוללת הזדמנויות יוצאות דופן.

“זה נכון. אנחנו ניצבים בפני נסיבות שבהן משקיעים חייבים להשלים עם קיצוץ חד בתשואות העתידיות”.

אתה יודע, הצורך להשלים עם המציאות הוא לא המסר הרגיל שמקבלים מאנשים בתחום ההשקעות.

“אני חושב שאנשים צריכים לבחון בדחיפות את הציפיות שלהם ולהיות מציאותיים, וכשאני אומר ‘להיות מציאותיים’, אני לא מתכוון להקיש מהעבר, שהיה תקופה של עלייה חדה במכפילי השווי, שיצרה אשליה של תשואות גבוהות.

“להיות מציאותי אומר גם להסתכל על התשואות, על צמיחה. בארה”ב תשואת שוק המניות עומדת על כ־2% בשנה. זהו זה. מה שיעור הצמיחה ההיסטורי של הדיבידנדים? 1% מעל האינפלציה. כך שאם זאת הציפייה שלנו, אנחנו יכולים להגיד שניתן להשיג ממניות תשואה ריאלית של 3%, אולי פחות אם מכפילי השווי ייפלו, אולי יותר אם מכפילי השווי יעלו. אבל בוא לא נבנה על שום דבר מעבר לזה. מצדן של האג”ח, אם אלו מניבות 2.5%, כשהציפיות ארוכות הטווח לאינפלציה גם הן עומדות על 2.5%, אז אנחנו צריכים לצפות לאפס תשואה ריאלית מאג”ח.

“אם נכוונן את הציפיות שלנו באופן מציאותי, התוצאה הפשוטה תהיה שנאזן את רמות ההוצאה והחסכון שלנו בהתאם, ויהיה בסדר. אבל העניין הוא שאנשים בנו את ההתנהגות שלהם סביב ציפיות לא מציאותיות. וזה חייב להשתנות”.

אורי פסובסקי

http://www.calcalist.co.il/markets/articles/0,7340,L-3589700,00.html